A giugno si profila un quadro roseo per i principali listini internazionali. Nonostante questo trend, anche considerando i buoni risultati di maggio, nella maggior parte dei casi il rimbalzo non è ancora sufficiente a riportare in attivo gli indici year to date

Le classifiche parziali – ormai quasi definitive – di giugno disegnano un quadro roseo, sia per gli asset azionari che per quelli obbligazionari. I principali listini mondiali avanzano in modo spedito, nonostante la lieve flessione che ha caratterizzato le ultime sedute. In testa troviamo la borsa turca e quella brasiliana, in attivo di oltre nove punti percentuali rispetto alla chiusura di maggio. Anche Milano compare tra i migliori risultati con quasi +7%, e ottiene il miglior posizionamento tra le piazze europee. Tra gli indici Usa, il Nasdaq continua la sua corsa e con un +4% distanzia notevolmente il DJ Industrial e l’S&P 500, non distanti dalla parità. I listini asiatici si muovono in modo sparso, mentre i paesi scandinavi si posizionano in fondo alla classifica con performance comprese tra lo zero e i 2 punti percentuali.

Sul piano valutario è ben evidente l’apprezzamento dell’euro nei confronti della maggior parte delle altre valute. È di oltre un punto percentuale l’allungo sul dollaro Usa, dell’1,6% sulla sterlina e dello 0,9% sullo yen.

L’overview sul risparmio gestito ricalca in modo piuttosto aderente l’andamento degli indici di mercato, corretti per l’esposizione valutaria. Tra i migliori comparti azionari figurano quelli focalizzati sul Brasile (+8% in euro), che trascina anche i fondi con politiche di investimento rivolte all’intera America Latina (+6,6%).

Nel complesso gli asiatici si collocano piuttosto bene, con l’eccezione rappresentata dai comparti sul Giappone, poco sopra la parità. In quest’area sono le large cap a sovraperformare, mentre per quanto riguarda le prospettive di crescita, gli attivi growth paiono godere di un certo vantaggio competitivo.

Anche in Europa le società a elevata capitalizzazione crescono più delle small cap, ma quelle growth non raggiungono i risultati delle value.

Infine, negli Usa si evidenzia il vantaggio delle growth, ma si ravvisa anche una certa indipendenza dei risultati rispetto alle dimensioni aziendali.

L’analisi per settori fornisce diversi spunti interessanti. A catalizzare i volumi, sono principalmente gli Esg, tema molto in voga nei tempi più recenti, soprattutto se esposti ai mercati emergenti. Consumi ed energie alternative seguono a breve distanza, con anche tecnologie e telecomunicazioni.

Anche gli indici sui comparti obbligazionari definiscono un buon momento per i mercati. La specializzazione geografica non permette di descrivere i trend in atto, considerato l’ordine sparso che caratterizza internamente le diverse aree. Sono infatti altri i fattori che influiscono sulle dinamiche: gli asset convertibili dominano i ranking, così come gli high yield sovraperformano in modo significativo gli investment grade.

Mentre negli Usa sono gli short term ad avere la meglio, nel vecchio continente le duration più elevate generano i migliori ritorni.

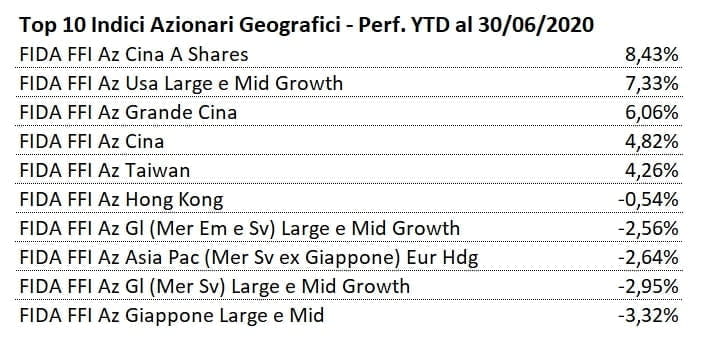

Per quanto maggio e, per ora, giugno abbiano fornito buoni risultati, nella maggior parte dei casi il rimbalzo non è ancora sufficiente a riportare in attivo gli indici year to date.

Monica F. Zerbinati

Leggi l’articolo completo su www.we-wealth.com