Mercati tonici e parzialmente scaricati, dati macro discreti e Banche centrali a vegliare: i primi tre trimestri dell’anno si concludono con buone premesse

Dati macro

In Europa – e non solo – si evidenzia un rallentamento della crescita. L’indice dei prezzi al consumo, che aveva chiuso il 2018 prossimo al 2%, è progressivamente calato fino allo 0.8% attuale. Lo Zew, pur battendo le aspettative nella maggior parte delle rilevazioni, ha viaggiato su livelli prossimi a -20 per la quasi totalità del tempo. Il Pil trimestrale sta viaggiando tra lo 0.2% e lo 0.4% senza deludere le attese, che rimangono tiepide.

Anche negli Usa i dati macroeconomici mostrano qualche contraddizione. La disoccupazione, in calo costante dall’inizio del 2010, si conferma in contrazione fino al più recente 3.5%. Anche il Pil trimestrale, però, evidenzia un sensibile calo fino al 2%. L’indice di Filadelfia è rimasto sull’altalena tutto l’anno, mentre le vendite nel settore immobiliare, in trend crescente dal 2011, sembrano abbastanza stabili.

In Cina il Caixin ha alternato delusioni e buone sorprese, ma comunque non si è mai allontanato in misura significativa dal suo valore neutrale.

In Giappone il Tankan ha registrato una contrazione sulle aziende manifatturiere, mentre regge bene il settore non manifatturiero.

Mercati azionari

I primi tre trimestri dell’anno si concludono con performance da record – pur con un’elevata dispersione dei risultati – che vedono come protagonista assoluta la Grecia, che avanza di oltre il 40% da inizio anno. Dopo un 2018 disastroso, la borsa ellenica pare essersi rimessa in carreggiata con un rally piuttosto vigoroso frenato solo dai massimi relativi dello scorso anno, nell’area dei 900 punti. Nonostante nel terzo trimestre un’esplosione di volatilità non ha permesso la generazione di nuovi massimi, oggi l’indice quota non lontano da livelli chiave rialzisti.

Benissimo anche Mosca, con circa 25 punti percentuali portati a casa nel corso dell’anno nonostante anch’essa si sia scalmanata senza grandi risultati negli ultimi mesi.

Al terzo posto, con +23% YTM, il Nasdaq 100 apre la strada alle piazze Usa, che per buona parte dell’anno hanno continuato imperterrite a segnare nuovi massimi assoluti. S&P 500 e DJ Industrial avanzano rispettivamente del 20% e del 17%.

I listini europei si muovono complessivamente bene. Il migliore – dopo Atene – è quello francese a +21%, seguito da Milano a +20%.

In fondo alla classifica troviamo il blocco delle piazze asiatiche, con l’unica eccezione di Shanghai, che allunga del 16%. Le variazioni in rosso sono numericamente pochissime e riguardano alcune piazze minori del sud-est asiatico, con impatto trascurabile, quindi, su portafogli ben diversificati.

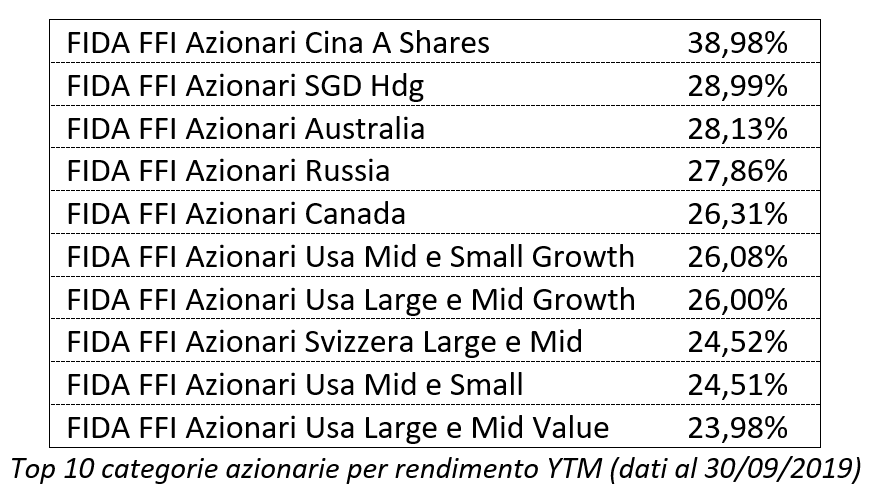

Il risparmio gestito ha ben sfruttato parte dei movimenti dei mercati. Il migliore indice di categoria è quello espressivo dei comparti sulle A Shares cinesi, che avanza di quasi il 40%, davanti agli azionari coperti in dollari di Singapore (quasi +29%). Australia, Russia e Canada sono le specificazioni geografiche che seguono a breve distanza. Anche i comparti focalizzati sugli Usa si posizionano in un buon punto della classifica, con performance che raggiungono il 26% grazie alle mid e small growth. Nel complesso, però, le large e mid evidenziano un pur ridotto vantaggio.

Dal punto di vista settoriale, l’oro è senz’altro il protagonista assoluto del 2018, almeno fino ad ora. I comparti specializzati su metalli e minerali preziosi generano performance prossime al 36%. Molto bene anche l’immobiliare Usa (+31%) e l’IT (+29%). In ogni caso, ogni indice di categoria settoriale evidenzia variazioni sensibilmente positive. Il meno performante di esse riguarda la finanza europea, che avanza di un comunque apprezzabile 5%.

Mercati obbligazionari e valutari

L’overview dei comparti obbligazionari mette in luce le performance eccezionali dei governativi europei a lungo termine (+18%). Il vertice della classifica è comunque dominato dai bond corporate Usa nelle varie declinazioni. Coerentemente con il periodo favorevole per i mercati azionari, gli high yield sono cresciuti più degli investment grade, mentre le lunghe scadenze hanno sovraperformato, e di molto gli short term.

Le dinamiche sul Forex hanno influenzato in misura non trascurabile, pur non determinante, i risultati delle asset class obbligazionarie. Nell’anno in corso l’Euro si è progressivamente indebolito contro le principali valute. Le variazioni più importanti si sono registrate con lo Shakel israeliano (-12%) ed il rublo russo (-11%). Contro Yen il ritracciamento è prossimo al 7%, contro dollaro Usa al 5%, contro sterlina è circa dell’1.5%.

Monica F. Zerbinati