Dai minimi relativi della seconda metà di maggio a circa 1.270 dollari l’oncia, l’oro ha messo a un rialzo del 13%, a fine giugno. La gestione attiva ha realizzato in media un incremento del 18%, anche grazie all’uso della leva

- Tra le ragioni della corsa all’oro si possono citare le regolari tranche di acquisti da parte di diverse banche centrali, come quella cinese e quella russa

- La prospettiva di tassi bassi ancora a lungo (e di conseguenza l’obbligazionario sempre meno redditizio) hanno spinto gli operatori a inserire l’asset, o a incrementarne il peso, in portafoglio.

- Biotech, pharma, robotics, energie alternative e risorse idriche sono stati altri tra i settori maggiormente performanti

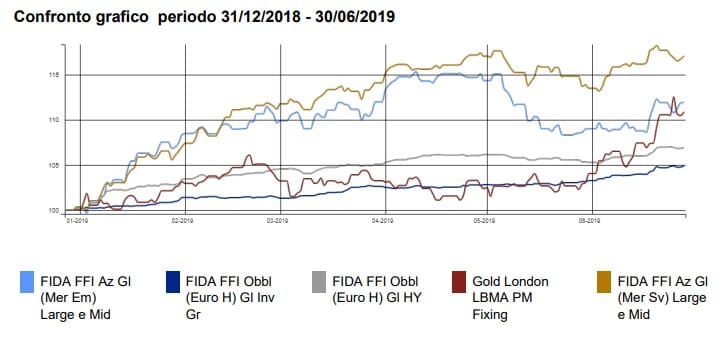

Una rapida ripresa dei corsi e delle quotazioni che ha coinvolto pressoché ogni asset class. Questo quanto è emerso dalla nostra analisi mensile del risparmio gestito autorizzato in Italia, i cui dati sono aggiornati a fine giugno.

Le performance migliori sono state realizzate dai comparti azionari, tra i quali emergono con forza quelli focalizzati sull’oro. Dai minimi relativi della seconda metà di maggio a circa 1.270 dollari l’oncia, il metallo prezioso è balzato fino ai 1.440 dei primi di luglio, mettendo a segno un ragguardevole +13%. La gestione attiva, limitatamente al mese di giugno, ha realizzato in media un incremento del 18%, anche grazie all’utilizzo della leva. Biotech, pharma, robotics, energie alternative e risorse idriche sono altri tra i settori maggiormente performanti.

Le ragioni di questa corsa all’oro sono molteplici e tra queste possiamo citare le regolari tranche di acquisti da parte di diverse banche centrali, come quella cinese e quella russa, che danno un sostegno però piuttosto regolare alle quotazioni e che quindi non giustificano appieno il rally che si è scatenato. Probabilmente la prospettiva di tassi bassi ancora a lungo e nuove iniezioni di liquidità rese sempre più scontate dalle mosse delle banche centrali, e di conseguenza l’obbligazionario sempre meno redditizio, hanno spinto gli operatori a inserire l’asset, o a incrementarne il peso, in portafoglio. D’altronde l’oro ha patito non poco tra il 2016 e il 2018, quando negli Usa si attuava la normalizzazione della politica monetaria.

I rally, soprattutto se così violenti, sono spesso seguiti da prese di profitto e ritracciamenti che non di rado riportano le quotazioni nei pressi del punto di partenza. I buoni profitti realizzati sui settori ciclici potrebbero però trovare una buona riallocazione sul metallo, soprattutto se si avrà la lungimiranza di attendere prezzi più convenienti.

A cedere, anche se non pesantemente, troviamo l’immobiliare esposto al mercato europeo, e soprattutto il debito Usa, specie se a breve termine. Senz’altro il complessivo rafforzamento dell’euro ha avuto un ruolo determinante nel disegnare le classifiche. La moneta unica avanza infatti di quasi due punti percentuali contro il biglietto verde, dell’1,30% contro Yuan, di poco più dell’1% contro la sterlina inglese e di circa 100 bp contro Yen. Aldilà dei trend di breve periodo, come quello ben definito nel corso del mese di giugno, nel medio-lungo termine è il dollaro a svalutarsi. Per il cambio il livello target è ora a 1,11, e il raggiungimento è reso tutto sommato probabile dall’apertura della Fed a nuovi sostegni per mezzo della politica monetaria.

I complessi rapporti di forza delle banche centrali del vecchio e del nuovo continente giocheranno quindi un ruolo fondamentale, così come oramici hanno abituato, nel determinare le dinamiche dei mercati nell’immediato futuro. Il cambio, i bond e l’oro sono senza dubbio gli asset più sensibili alle parole dei governatori, per cui una buona diversificazione in termini valutari e di asset class sarà fondamentale per fronteggiare con serenità il cambio di vertice della Bce e, più in generale, questo momento un po’ particolare del ciclo finanziario.

Monica F. Zerbinati

Leggi l’articolo completo su www.we-wealth.com