Del processo di selezione di portafoglio si avvicendano almeno due approcci che filosoficamente sono contrapposti ma che a volte si prestano a convivere in maniera complementare.

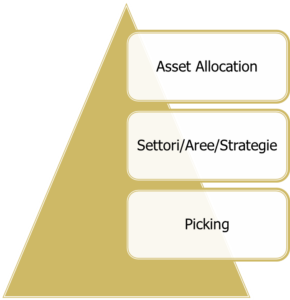

Da una parte l’approccio Top Down che, partendo dal generale, l’asset allocation tra le macro asset class, procede verso il particolare passando attraverso ripartizioni degli strumenti finanziari sempre più fini e giungendo infine alla scelta dei singoli prodotti (il cosiddetto picking).

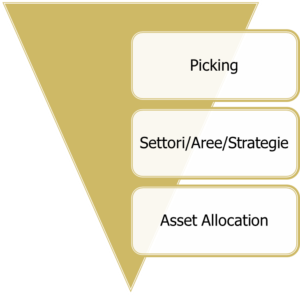

Dall’altra l’approccio bottom up che procede in senso opposto ignorando i fenomeni globali, concentrandosi invece direttamente sulle prospettive dei singoli titoli e desumendo in tal modo l’asset allocation come aggregazione di scelte particolari effettuate sui singoli strumenti o su porzioni di mercato relativamente ridotte.

La prima filosofia è quella che si presta bene ai portafogli di lungo periodo basati sull’asset allocation strategica, quella che poggia su considerazioni sui fenomeni sistemici come le correlazioni tra le asset class o le prospettive macroeconomiche. La seconda è in genere tipica degli atteggiamenti più attivi e aggressivi che tentano di seguire e talvolta anticipare i movimenti di breve-medio termine.

Spesso però tecniche diverse sono combinate all’interno di gestioni che li utilizzano congiuntamente con difersi gradi di flessibilità. In questi casi si procede generalmente con un’asset allocation strategica di fondo che determina la struttura prevalente del portafoglio. Si affiancano ad essa metodologie inquadrabili tra quelle bottom up che struttando fenomeni contingenti e/o particolari generano mutamenti nei pesi delle asset class di natura temporanea.