I fondi azionari a specializzazione geografica nell’anno corrente stanno generando, in media, eccellenti ritorni. In particolare, l’analisi sul risparmio gestito azionario, con specializzazioni geografiche, porta (da inizio anno) al 1° posto gli azionari Africa e Medio Oriente, con una performance del 36,51%, quasi a parimerito con India e Taiwan

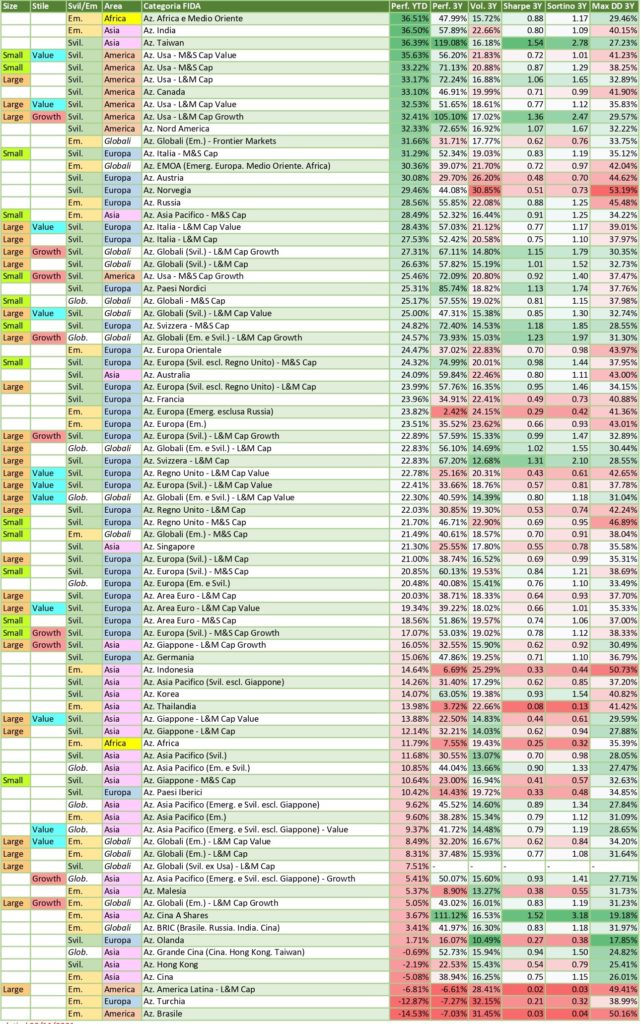

Il ranking degli indici Fida Ffi (rappresentativi delle performance in euro) azionari per rendimenti da inizio anno con gli ultimi dati disponibili (23/11/2021) fa emergere diverse novità rispetto agli ultimi mesi.

In particolare, paragonando le categorie create sulle specificazioni geografiche, nel corso del mese di novembre si sono verificati diversi sorpassi che hanno ridisegnato le classifiche parziali del 2021.

A sorprendere è soprattutto il primo posto conquistato dagli azionari Africa e Medio Oriente, con una performance del 36,51% year to date, quasi a parimerito con India e Taiwan. Quest’ultimo, in particolare, spicca anche per i livelli di rischiosità particolarmente contenuti, che permettono alla categoria di posizionarsi tra le migliori per gli indici di Sharpe e Sortino a 3 anni. A seguire troviamo in blocco le categorie esposte al mercato nordamericano, in particolare gli Usa, con risultati che vanno dal +32% al +35%. Tra gli indici Usa i comparti focalizzati sulle small cap si posizionano meglio, così come avviene per le società value.

Il grosso delle categorie che rappresentano il mercato europeo occupa il centro della classifica. Le mid e small cap italiane dominano il vecchio continente a +31%, accompagnate da volatilità e massimo draw down di media entità. Oltre all’Austria, ottimi risultati sono messi a segno dai Paesi nordici, trascinati dalla Norvegia. Anche la Russia gioca un ruolo di rilievo: oltre al +28,56% della categoria dedicata, contribuisce in misura significativa agli allunghi di Europa Orientale e Europa emergente. I comparti focalizzati Eurozona sottoperformano rispetto all’Europa geografica, che beneficia degli ottimi posizionamenti di Svizzera e piazze scandinave principalmente, e secondariamente del Regno Unito (+22%). L’unica a retrocedere è la Turchia, che cede quasi il 13%, risultato che comunque attribuisce un valore aggiunto alla gestione attiva: a fronte di un apprezzamento dell’indice Istanbul National 100 del 23% si è infatti verificato un contemporaneo dimezzamento del valore della lira turca.

L’ultima parte del ranking è popolata dalle categorie sui mercati asiatici, tra i quali le economie emergenti e quelle sviluppate si alternano senza un particolare criterio. In fondo troviamo Cina (con le B shares) a -5% e Hong Kong a -2%: le altre categorie sono tutte in attivo e non mancano le performance a doppia cifra. In Giappone sono le società ad elevata capitalizzazione di Borsa a fornire i ritorni più interessanti, soprattutto se value. Nel resto dell’area è possibile invece individuare un elemento di successo nelle società di più ridotta dimensione.

La classifica per performance 2021 è chiusa dal Brasile, che cede oltre 14 punti percentuali, coerentemente con l’andamento del Bovespa corretto per il tasso di cambio, in lieve vantaggio per il real brasiliano.

Per quanto riguarda i fondi con politiche globali o comunque transcontinentali, si evidenzia l’ottimo +31,66% dei frontier market e il lieve vantaggio delle small cap.

In media, i fondi azionari a specializzazione geografica nell’anno corrente stanno generando eccellenti ritorni: la componente di portafoglio esposta all’equity, assumendo per ipotesi una prevalenza di mercati sviluppati e una copertura valutaria almeno parziale, dovrebbe essersi apprezzata in misura consistente grazie agli allunghi diffusi. Tra i prodotti del risparmio gestito i migliori risultati sono tuttavia associati a categorie “di nicchia”, che in ottica di diversificazione non dovrebbero assorbire quote rilevanti in portafoglio. È proprio il caso degli azionari Africa e Medio Oriente, asset class che, per un investitore retail italiano, è realizzabile attraverso otto diversi fondi (e 24 classi). I comparti in questione sono accumunati da un’esposizione di rilievo al settore bancario e finanziario della penisola arabica.

Monica F. Zerbinati

Leggi l’articolo completo su www.we-wealth.com