Studio redatto per Borsa Italiana

LU1136401384

FIDArating:![]()

Monetari Euro

Politica d’investimento

Il fondo investe in una gamma diversificata di titoli obbligazionari prevalentemente di alta qualità al fine di conseguire un livello di reddito ragionevole. Gli strumenti obbligazionari inseriti in portafoglio sono di breve termine: vi è infatti un limite di scadenza residua di 3 anni e venti giorni. Si prediligono obbligazioni con rating non inferiore a BBB- secondo la classificazione Standard&Poor’s, senza limiti di allocazione geografica o valutaria, anche se il gestore può investire fino al 25% del patrimonio in titoli di debito con rating inferiore a questo livello ma comunque non minore di B-. L’investimento in obbligazioni convertibili è consentito limitatamente al 10% del patrimonio. Vengono comunque esclusi tutti i titoli di emittenti in crisi o in stato d’insolvenza.

Il gestore può inoltre utilizzare strumenti finanziari derivati sia a fini di copertura sia al fine di sfruttare le opportunità di investimento.

Lo stile di gestione è attivo e discrezionale, non è previsto alcun benchmark di riferimento.

Analisi storica

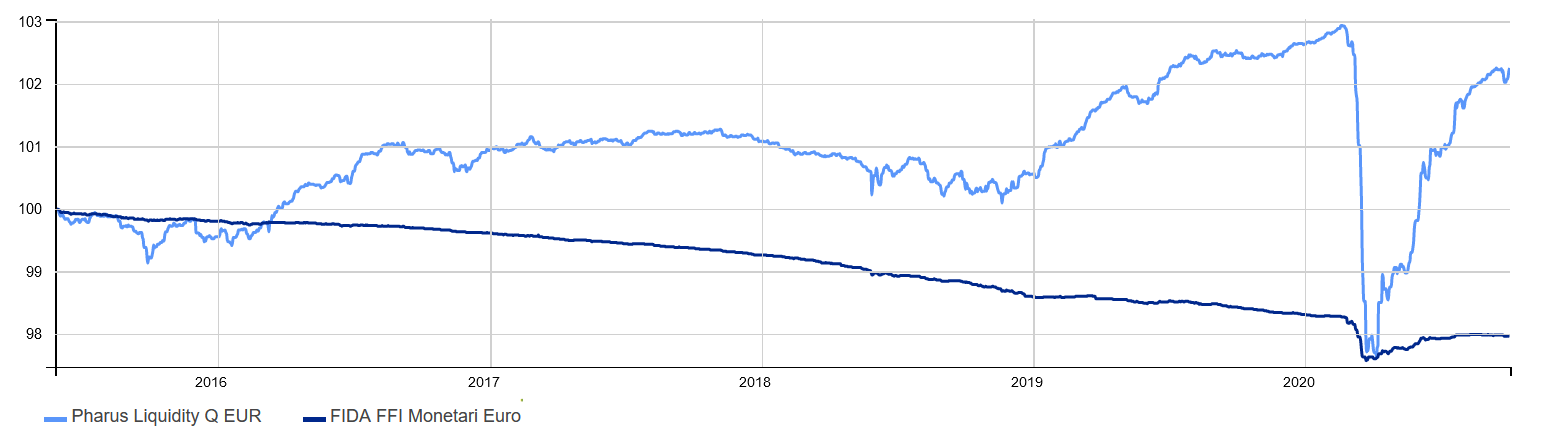

Il comparto è stato lanciato nel 2002. Ponendo l’attenzione sull’andamento delle quotazioni a partire da giugno 2015, periodo in cui è stata proposta al mercato la classe di quote Q, il fondo dopo una breve flessione è stato interessato da un aumento considerevole delle quotazioni nel 2016. Successivamente nei due anni seguenti ha registrato una fase laterale con un contenuto rintracciamento nel 2018. Il 2019 rappresenta l’anno in cui le quotazioni hanno registrato il rendimento migliore del 2,1% che supera notevolmente il rendimento dell’indice FIDA FFI Monetari Euro rappresentativo della categoria di appartenenza che invece si attesta in territorio negativo con un -0,3%. Nel 2020 il Nav, dopo un draw down del 5,14% dovuto alla diffusione del Covid19, sta recuperando i precedenti massimi.

Nell’insieme, la performance ottenuta dal fondo supera sistematicamente quella dell’indice, ottenendo un rendimento complessivo positivo con un livello di volatilità dei rendimenti però superiore.

Costi e struttura del comparto

Il comparto è diviso in 4 classi di cui 3 sono aperte a tutti i tipi di investitori mentre una è riservata agli investitori istituzionali.

La classe A e la classe E sono destinati ad investitori retail e presentano un importo di investimento minimo iniziale rispettivamente di 1.000 euro e di 1.000 CHF. La classe E differisce dalla A in quanto il Nav viene espresso in franchi svizzeri con copertura del rischio di cambio verso l’euro.

La classe di quote B è destinata esclusivamente agli investitori istituzionali e prevede un importo minimo di sottoscrizione pari a 1.000 dollari.

La classe Q è liberamente scambiabile sul mercato ATFund di Borsa Italiana con un importo minimo di sottoscrizione pari ad un’azione.

Le commissioni di gestioni sono uguali per tutte le classi ed ammontano allo 0,50% annuo, con costi di entrata di massimo 3%, e costi di uscita di massimo 2%.

È inoltre prevista una commissione di performance del 10%, calcolata con il metodo dell’High Water Mark assoluto.

Sintesi

L’investimento in questo prodotto è consigliato ad un investitore con orizzonte temporale superiore a 2-3 anni con esigenza di un investimento liquido e particolarmente conservativo. L’indicatore SRRI, che esprime il grado complessivo di rischio dello strumento, è pari a 2 su 7, valore leggermente superiore alla media della categoria di appartenenza e che denota un livello di rischiosità basso.

La componente derivata, e la conseguente leva finanziaria, a disposizione del gestore però potrebbe amplificare ulteriormente i rischi. Occorre anche tenere in considerazione il rischio valutario derivante dall’investimento in strumenti denominati in divise estere.

Scheda Prodotto su Borsa Italiana

Ti interessano le ultime analisi? Le trovi qui.